常用量化指标

不良贷款

1998年5月,中国人民银行参照国际惯例,结合中国国情,制定了《贷款分类指导原则》(试行),要求商业银行依据借款人的实际还款能力进行贷款质量的五级分类,即按风险程度将贷款划分为五类:正常、关注、次级、可疑、损失,后三种为不良贷款。

我们再看一下这5类贷款等级的定义(注意红字部分):

正常贷款:借款人能够履行合同,一直能正常还本付息,不存在任何影响贷款本息及时全额偿还的消极因素,银行对借款人按时足额偿还贷款本息有充分把握。贷款损失的概率为0。

关注贷款:尽管借款人目前有能力偿还贷款本息,但存在一些可能对偿还产生不利影响的因素,如这些因素继续下去,借款人的偿还能力受到影响,贷款损失的概率不会超过5%。

次级贷款:借款人的还款能力出现明显问题,完全依靠其正常营业收入无法足额偿还贷款本息,需要通过处分资产或对外融资乃至执行抵押担保来还款付息。贷款损失的概率在30%-50%。

可疑贷款:借款人无法足额偿还贷款本息,即使执行抵押或担保,也肯定要造成一部分损失,只是因为存在借款人重组、兼并、合并、抵押物处理和未决诉讼等待定因素,损失金额的多少还不能确定,贷款损失的概率在50%-75%之间。

损失贷款:指借款人已无偿还本息的可能,无论采取什么措施和履行什么程序,贷款都注定要损失了,或者虽然能收回极少部分,但其价值也是微乎其微,从银行的角度看,也没有意义和必要再将其作为银行资产在账目上保留下来,对于这类贷款在履行了必要的法律程序之后应立即予以注销,其贷款损失的概率在75%-100%。(注:以上均参考百度百科-贷款五级分类)

所以,根据定义,贷款损失的概率超过30%,就会被定义为不良贷款。但是,很多金融机构都是以逾期天数来界定不良贷款的,比较通用的定义是超过90天,就会被划为不良贷款,不过如果严格按照这个定义的话,市场上很多互联网金融公司的贷款产品,因为催收能力比较弱,逾期超过30天以后,贷款损失的概率已经非常大了。

本文中,依然采取比较通用的定义,即逾期超过90天的贷款,称之为不良贷款。

逾期

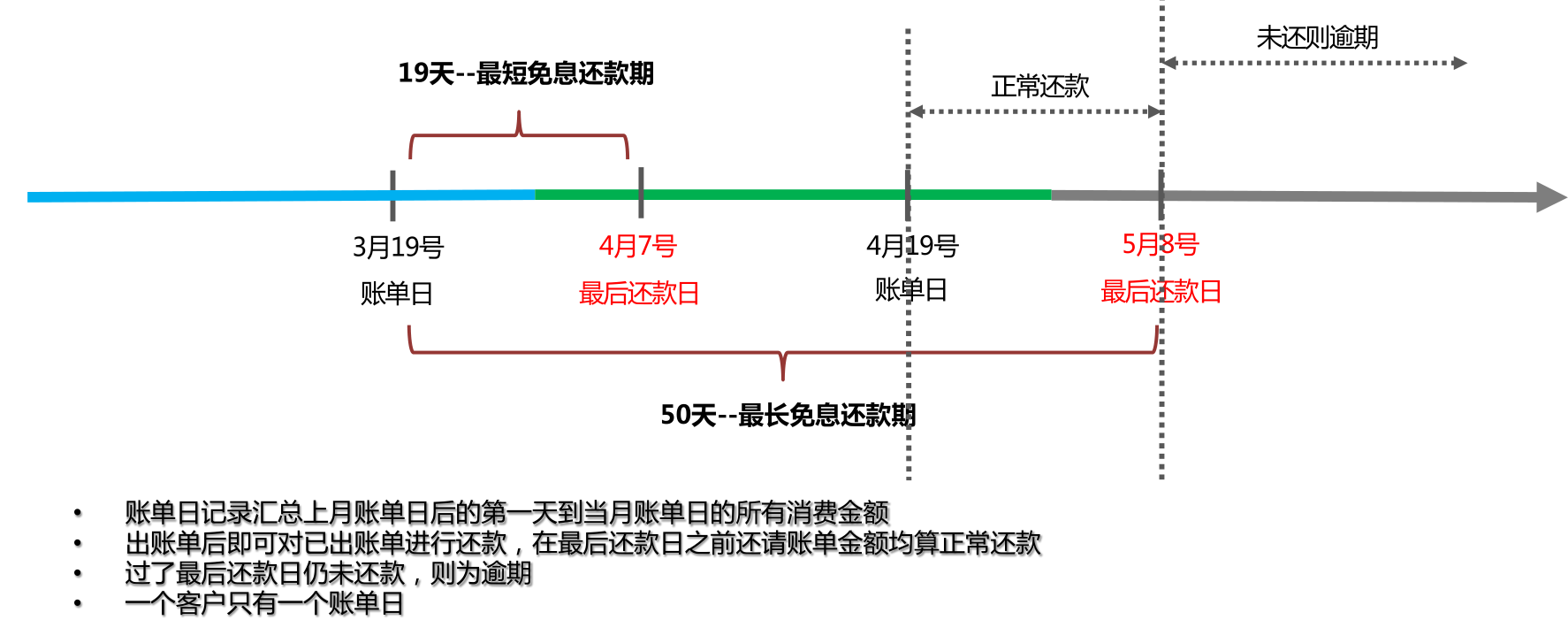

账单逾期&订单逾期

逾期时段

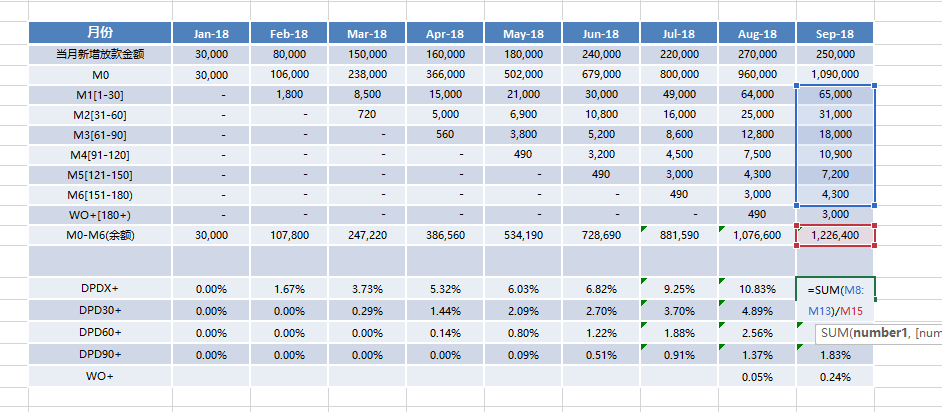

C,M1,M2,Mn,M1+,M2+,Mn+:

正常贷款用C表示,M是month,M后面的n是逾期月份数,为了降低统计复杂度,通常用30天来定义一个M,即M1代表逾期[1-30]天,M2代表逾期[31,60]...M1+则表示逾期>=1天的,Mn+则表示逾期>(n-1)*30天;所以Mn+=sum(Mn,M(n+1), M(n+2),…,M∞)

注:行业内还有另外一个统计口径,是从M0开始的,即M0代表逾期[1-30]天,M1代表逾期[31,60]...,本文采用前一种统计口径。

贷款不良率/不良贷款率

贷款不良率 = 不良贷款本金余额(去除核销)/当前本金余额

分母为截止统计时点,如下表中,就是每个月末的当前余额本金

分子为截止统计时点的不良贷款本金余额,即逾期>90天的的本金余额(去除核销金额);此处需要高能注意:逾期>90天的本金余额指的是逾期超过90天的借款人的所有剩余未还本金。

举个栗子:客户A借款1万元,分12期等额本息偿还,但是A还了2期以后,就再也没有还钱,那么等A逾期超过90天,仍然未还钱,则不良本金余额需要统计A所有的剩余未还本金,而不是仅仅统计到期部分。

贷款不良率是金融机构所公认的不良率,一般银行和金融机构对外公布的不良率,如无特殊说明,都是公布的贷款不良率,如下表,就为上市银行财报中的公布数字:

但是!但是!贷款不良率真的可以反应所有金融机构的风险水平么???!!!我们看以下3个表格,分别是某家公司的3个不同阶段的产品的贷款不良率统计:

为了显示差异,统一设定为3个月期等额本息产品,且每个月贷款全部到期后的最终不良贷款金额,占每个月的放款金额的3%。例如:2016年1月放出去的贷款,到2016年4月贷款全部到期,到2017年7月后,所有逾期贷款都进入90+,假设这个90+的比例为3%。

表一:产品每个月放款金额持续上升,到2016年12月底,贷款不良率仅0.6%。

表二:产品每个月放款金额一直保持稳定,到2016年12月底,贷款不良率9.3%。

表三:产品每个月放款金额一直下降,到2016年12月底,贷款不良率92.6%!

从表中可以看出来,贷款不良率跟放款金额的趋势有很大的关系,原因很简单,因为分母为当前余额,分子是逾期超过90+的贷款余额,一笔贷款要完全进入90+,需要贷款结束后3个月,但是分母中的当前本金余额,则是包含那些放出去未到还款期,或者还款表现还不完整的资产。

所以,贷款不良率这个指标,更多的是用来反应资产的机构组成,上市金融机构一般会利用贷款不良率来计算贷款拨备以及一些财务指标,但是贷款不良率是不能完全反应真实的贷款坏账风险的,尤其是对于一个新开展业务的互联网金融公司,因为他们的放款金额处于快速上升阶段,因此他们的贷款不良率,会被稀释的很低。

同理,因为它的计算方式问题,对于某些放款期限短的产品,这个指标也会把风险放的很大,比如对于1个月的贷款,当前本金余额基本上是最近1个月的放款量,但是不良贷款余额是会随着时间的累积,会把前面很多期的不良贷款余额累积起来,造成贷款不良率会越来越高。前文中提到的某金融公司不良率33%事件以及某银行abs的逾期率事件,都是因为这个原因造成的。

资产质量

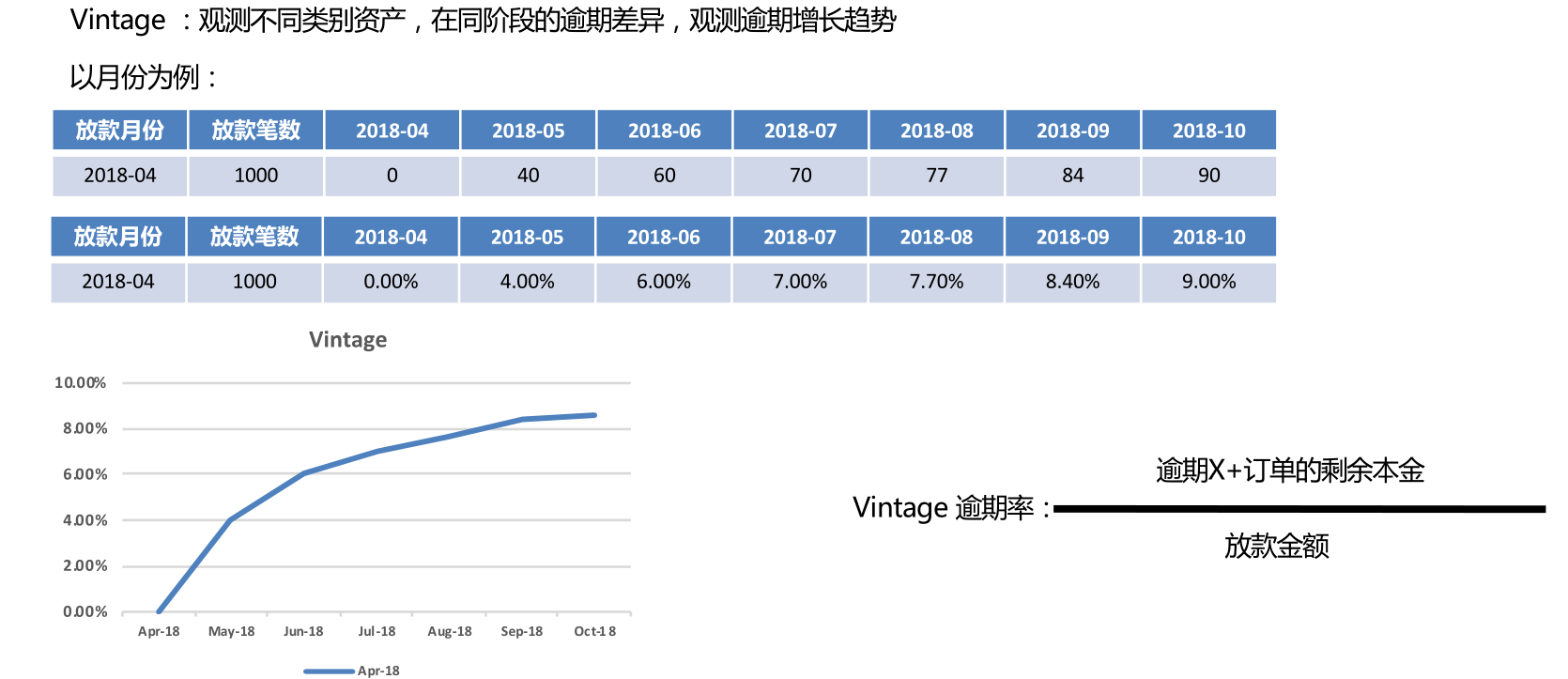

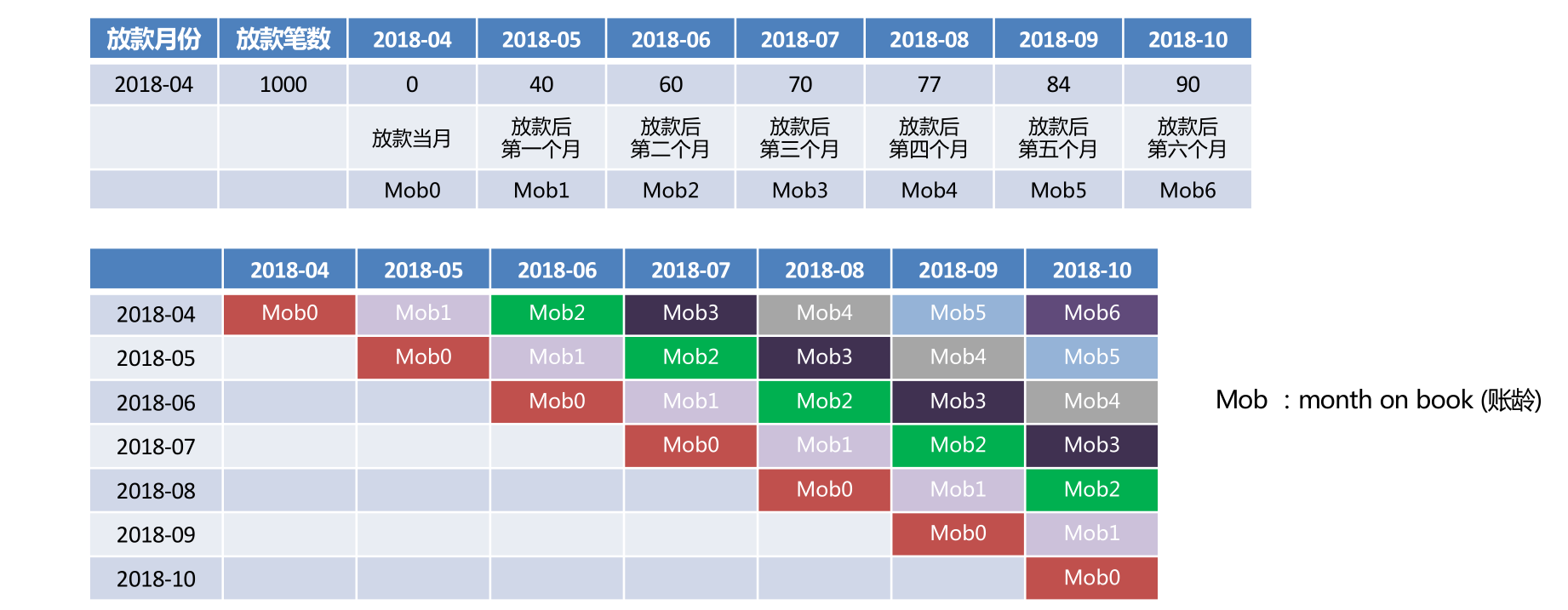

逾期率Vintage 统计法(Now 和Ever)

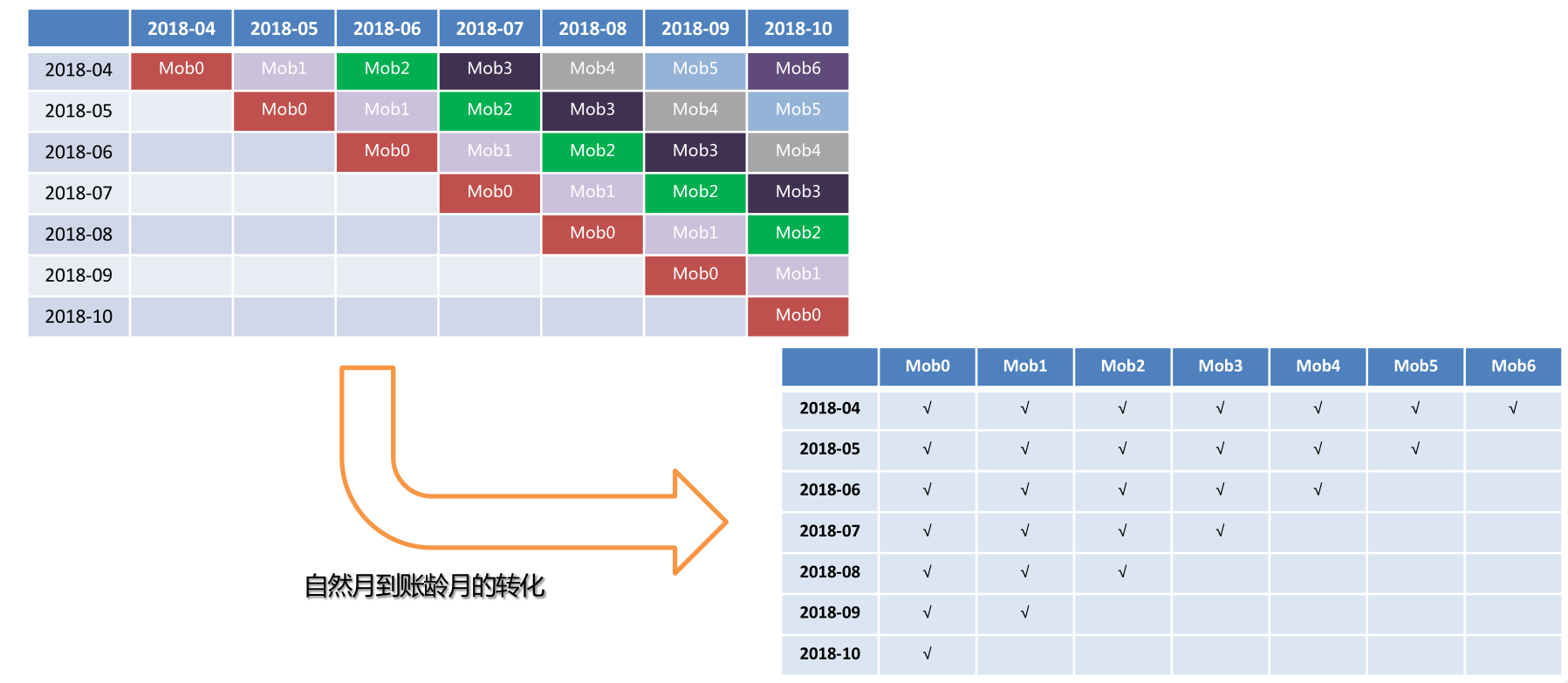

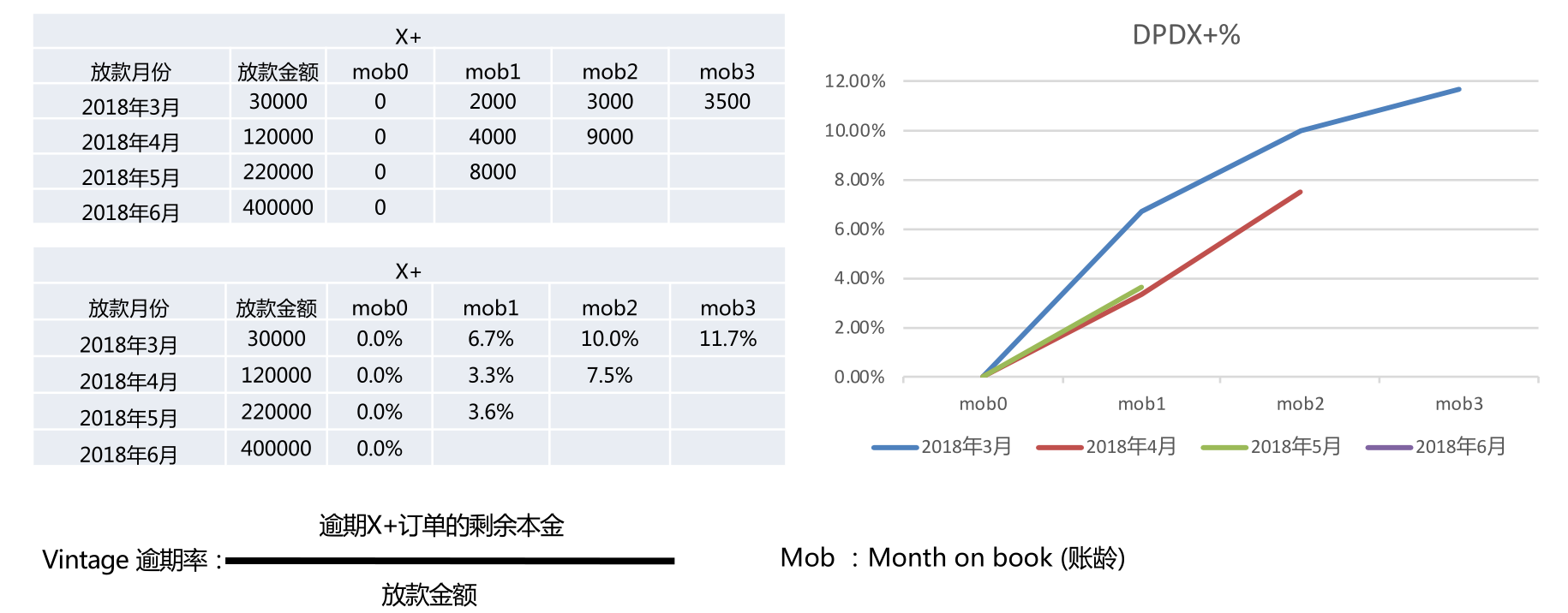

贷款不良率不能完整反应一个信贷产品的风险,在金融机构内部,一般使用逾期率vintage统计来看一个多期产品的风险全貌。

首先我们来讲一下这里的逾期率的定义:

分母:每个放款月的放款本金

分子有2种定义:一种是期末时点,一种是期中ever逾期

期末时点逾期:

M(1-3) -截止期末时点,逾期天数在1-30/31-60/61-90天客户的所有剩余未还本金(注意,这里的逾期也是针对人来说的)

M4+ -截止期末时点,逾期时间在91天及以上的客户的所有剩余未还本金

期中ever逾期:

就是把期末时点,修改为,只要在这一期中发生过M1,M2,M3,M4+逾期。

二者的区别是,第一种只统计期末时点,就是某一期最后一个还款日的客户逾期状态,第二种是只要在这一期中发生过逾期,就都会统计。第一种目前更通用一些。

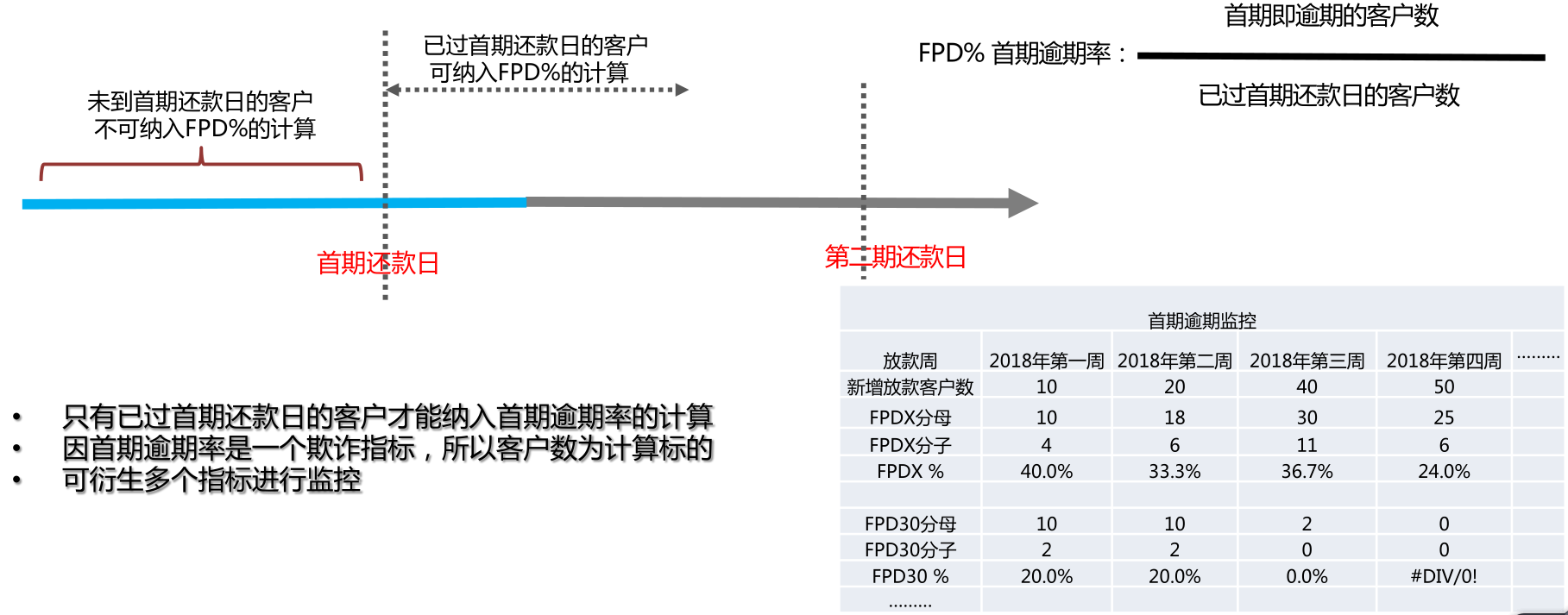

首期逾期率

PSI