门口的野蛮人Ⅰ:史上最强悍的资本收购 门口的野蛮人 股权 公司治理 金融 兼并收购 企业博弈

详细讲述1988年惊动美国的雷诺兹-纳贝斯克集团杠杆收购事件。

雷诺兹是香烟公司,旗下有骆驼牌香烟等产品,纳贝斯克是饼干公司,旗下有乐事饼干、奥利奥饼干等产品。后来两家公司合并,保留了原来的两个公司名。

雷诺兹-纳贝斯克的CEO约翰逊决定启动管理层杠杆收购,并且认为有信心搞定董事会,也不怕消息提前泄露,因为外人出不起这么高的价,也搞不定他们面临的烟草诉讼。

结果杠杆收购引来了不少公司来竞标:KKR、美国运通旗下的协力证券、所罗门兄弟银行、德崇证券、摩根斯坦利、弗斯特曼-利特尔公司、第一波士顿集团。

最后这些公司合纵连横,约翰逊的管理层得到了协力证券、所罗门兄弟银行的支持,KKR、第一波士顿集团、弗斯特曼-利特尔公司竞标。

KKR和管理层二次竞标,价格相当,董事会投票给了KKR。

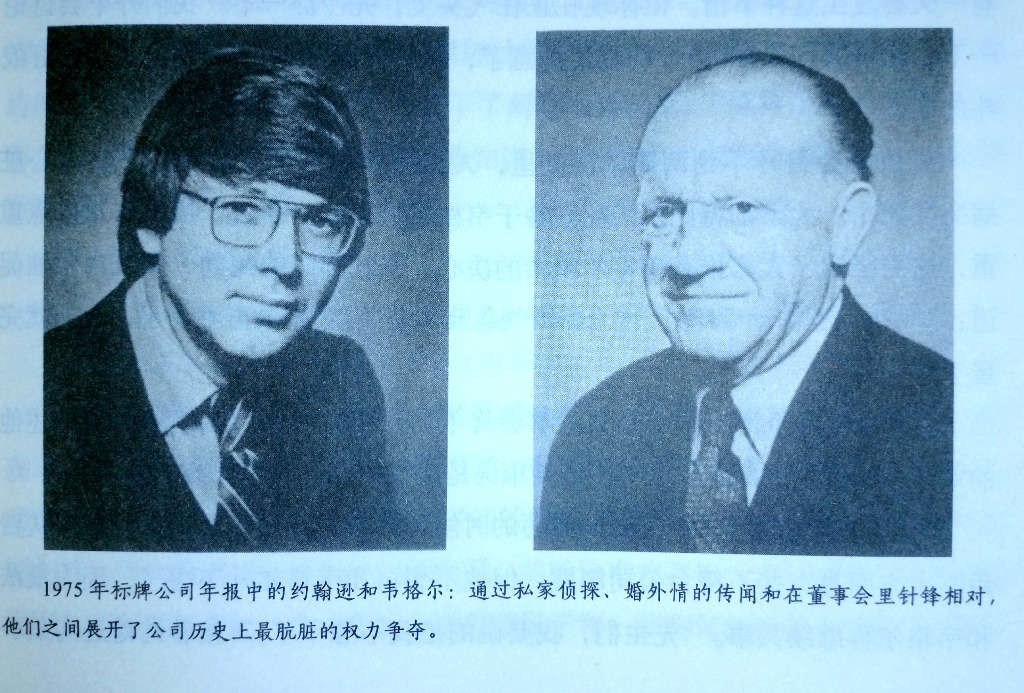

书中的主要人物的都交代了主要工作经历。主角约翰逊的经历尤其详细,也确实比较传奇,他在小公司标牌公司做到CEO,经历了两次收购,每次都做到合并后的CEO。

书中对于这次采购事件相关的细节,还原到许多当事人的对话、会议的发言。一些相对不重要的公司与事件也给出详细的介绍。

两位作者在收购结束后几乎立刻进行了10个月的采访。走访了当时的大部分参与者。

国内同类作品好像还没见到过。尤其跟国内企业传记与商业传记作品不同的是,书中对事件参与者们的缺点、各种狗血事件有不少披露。在美国人写的经管类书中,这个情况很常见。

篇幅较长,550页。书中的人物除了巴菲特外我都不熟悉,公司只有少数几个听说过。书中讲到的人物和公司特别多,看的眼花缭乱。

总体评价4星,非常好。

以下是书中一些内容的摘抄,【】中是我根据上下文补充的信息:

1:来到纽约后,约翰逊仅仅用了十年就爬到了成功的顶峰。他现在是美国最大的食品公司的首席执行官,是美国商业新纪元的新一代管理者。标牌公司的遗老们把自己当作公司忠实的管家。P38

2:剥离了海陆船运公司和阿米诺石油公司之后,威尔逊开始实施他最伟大的计划——通过一场并购让雷诺兹成为一个能和宝洁相抗衡的消费品制造巨头。于是,他组建了一支由公司员工和华尔街投资银行的代表组成的团队来物色收购对象。经过几个月的研究和计算,这个团队最终锁定了三家候选公司。P65

3:他们两人虽然性格迥异,但在公司的大事上意见却出奇地一致。威尔逊十分欣赏约翰逊善于变通。在合并纳贝斯克公司和德尔蒙特食品公司时,约翰逊不遗余力地帮助威尔逊。约翰逊也赞同解雇斯迪克特的亲信戈登。P72

4:接着全体董事正式通过电话会议公布了这项决定,约翰逊也就顺理成章地当上了雷诺兹-纳贝斯克集团这家全美第19大公司的首席执行官。“他们把我给算计了。”威尔逊后来回忆时愤愤地说。P77

5:收购一家公司后,KKR公司就会紧盯着对方的预算,但在改进一些流程方面给管理层较大的自由权,这是为了支付公司巨额的贷款。大多数公司自己都运行得很好。但也并非总是如此,比如第二次杠杆收购弗斯特油田服务公司后因为行业不景气,他们进行了裁员,换了一批管理层。P142

6:接照收购公司所涉金额来算,在1979~1983年,杠杆收购的交易量增加了10倍多。到了1985年,也就是西蒙收购那家辛辛那提公司两个年头之后,已经有18场杠杆收购的价值达到或超过10亿美元。在约翰逊决定启动杠杆收购行动之前的五年,杠杆收购的总价值达到了1819亿美元,而六年前,这个数字才只有110亿美元。P143

7:大多数杠杆收购成功的关键在于一种被称为“脑门上架枪”的策略。公司的高级管理人员在华尔街的一些公司(如协利)的帮助下悄悄地筹集资金。一旦资金到位、价格敲定,首席执行官就拿着报价去找董事会。P166

8:约翰逊在亚特兰大过得很舒服,除非他决心启动杠杆收购,否则绝不会冒险让协利走在他前面。另一方面,他对自己的能力很有信心。如果杠杆收购是个不错的方法,他认为可以自己把这个想法推销给董事会,但前提是采用利诱的方法,而不是用逼宫的手段。P167

9:但事实上,约翰逊也犯了与协利那些主管同样致命的错误。大多数人都坚信他们的标价一旦投出,没有人敢和他们竞争了。他们敢打保票,如果没有管理层的帮助来寻找一条节流的最佳办法,甚至是克拉维斯也不敢尝试这么大规模的收购。 P168

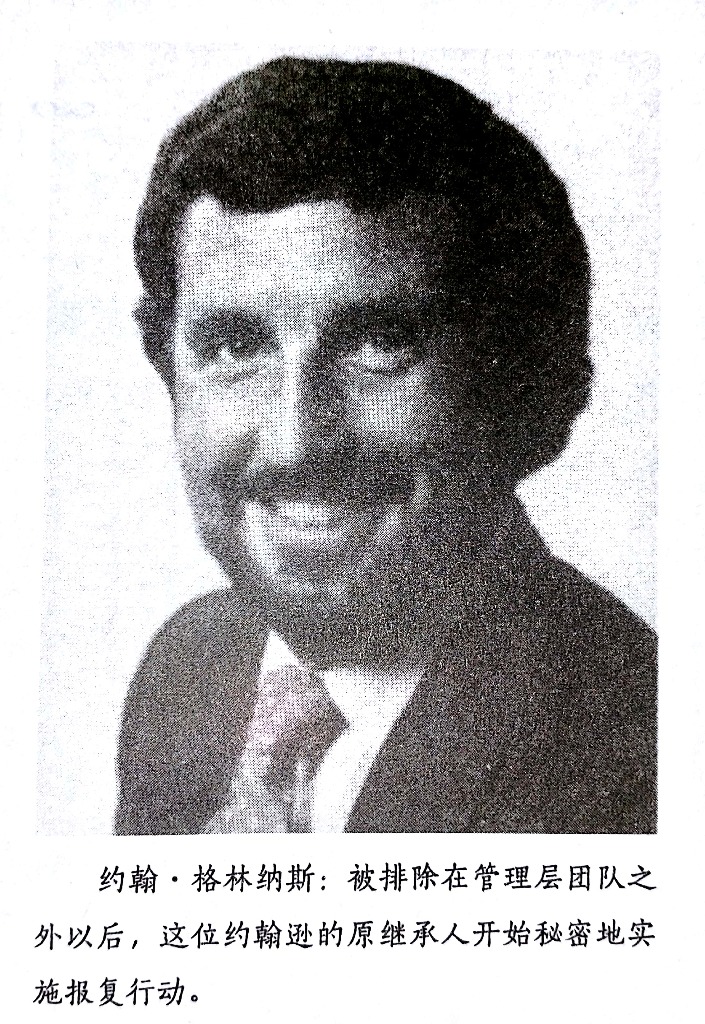

10:当格林纳斯4点钟走进约翰逊的办公室时,他一点也没察觉到雷诺兹-纳贝斯克集团即将面临的灾难。他没有参与收购小组,原因就是纳贝斯克公司和德尔蒙特食品公司一样也会被卖掉来偿还银行贷款。格林纳斯一点儿也不晓得他马上就要从一个公司继承人沦落为一个无家可归的人了。P187

11:几分钟后,沃特斯就赶到了格里彻的办公室。两个人都目瞪口呆地盯着电脑屏幕看。雷诺兹-纳贝斯克集团要被收购?竟然没有摩根士丹利的份儿?格里彻让沃特斯看价格。他们都认为75美元实在是太低了,约翰逊简直就是在明目张胆地抢钱。 P197

12:这个由三家投资银行组成的团队显得有点累赘,而雇用他们也费用不菲。这是KKR迄今为止为一场收购召集的阵容最庞大的银行团队。尽管如此,克拉维斯还是打算请第四家银行沃瑟斯坦-佩雷拉。P21

13:休格尔有点弄不明白了。“最低每股82美元?要是约翰逊手下的人说公司的股价能卖82~111美元,他为什么偏偏给个75美元的价格?”休格尔对这个资料的来历也感到不解。没有特别的书信,也找不到关于寄件人身份的线索。但有一件事可以肯定,能够拿到这种绝密文件的人肯定是雷诺兹-纳贝斯克集团的高层,看来有人要倒戈了。P217

14:经过一个周末的仔细研究,斯特朗的小组得出了和克拉维斯相同的结论:要想得到雷诺兹-纳贝斯克集团,就要采取激进的手段。斯特朗建议所罗门马上秘密地吃进大量的雷诺兹-纳贝斯克股票,为将来发起恶意的要约收购做准备。P223

15:当巴菲特接电话时,古弗兰就将电话调成免提状态,并向巴菲特详细地介绍了情况。他们该怎么办?巴菲特建议他们放手去做。 巴菲特曾经是雷诺兹-纳贝斯克集团的大股东之一,因此很了解烟草业。P224

16:星期一早上的《华尔街日报》和《纽约时报》都报道说KKR即将以每股90美元的价格对雷诺兹-纳贝斯克集团发起要约收购。贝迪看到报纸后惊讶得目瞪口呆——一定是有人走漏了风声。这是他在华尔街20年来遇到的最恶劣的一次泄密事件。P230

17:他们谈到成本缩减是杠杆收购成功的一个关键因素。但让罗伯茨吃惊的是,约翰逊竟然说他们并不准备削减公司的预算,理由是他觉得成本削减的作用被人为地夸大了。P261

18:到了晚上,雷切尔的火气越来越大。约翰逊的这帮领导人似乎都集体失忆了。他们只回答一些简单的问题,如果雷切尔征求意见和建议,或者询问哪些预算可以削减,他们都会搪塞说:“我回去研究一下才能告诉你。”P310

19:虽然大家都知道所罗门比协利强很多,但和德崇这样的大腕相比却差得很远。施特劳斯说:“如果把我们放在德崇证券公司的右边,大家一定会认为我们无足轻重。”说到底对所罗门来说,外界的看法才是问题的根本。 P332

20:11月7日,星期一,雷诺兹-纳贝斯克集团的董事们个个面带愠色地来到了世达律师事务所。三个星期以来,约翰逊已经把公司变成了一个价值200亿美元的马戏团。好多董事都认为出现这种事情简直就是自己的耻辱。 管理层协议的曝光更让他们倒吸了一口气。 P355

21:当约翰逊收到那份指南时,他不高兴地低吼了一声。正式的投标活动会让所有的竞争者都站在同一起跑线上,这样他的团队也就失去了优势。于是他给休格尔打了一个电话,试图和董事会达成合并协议,但休格尔就是不答应。至于重组计划,约翰逊觉得这只是在糊弄人。P360

22:约翰逊也变得越来越沮丧。他的大冒险和之前想象的完全不一样:克拉维斯的突然袭击、和平会谈破产、管理层协议引起的轩然大波、德尔蒙特公司的数据泄露和媒体每天对他大加挞伐。而且协利渐渐地掌握了控制权,这场游戏一点也不有趣。 P368

23:格林纳斯一直不明白约翰逊为什么要那样做,为什么约翰逊以为钱能解决所有的问题。格林纳斯关心的并不是钱,而是如何让纳贝斯克公司这部机器正常地运行起来,而约翰逊现在却想把这部机器拆成零部件卖掉。P370

24:“不,只是你不知道而已,”格林纳斯回答道,“我们的宗旨是平稳发展,因此没有必要让集团的利润一下子增加15%~20%。我下季度最大的任务就是将企业多余的资金挥霍掉,下季度的收入将会很高。天啊,我必须把它们花掉。”格林纳斯解释说这样做是为了满足华尔街对可预测性的需求。P376

25:马赫立刻召集大家制定一个进攻计划。和华尔街其他投资银行一样,第一波士顿也希望能够参与这场收购,无论是以特别委员会委托人的身份还是某条生产线买家的委托人的身份,总之,能够赚到佣金的任何业务都行。P389

26:斯图尔特大吃了一惊。他将雷诺兹-纳贝斯克集团的可用现金储备高估了4.5亿美元,同时金色降落伞付款总额比他原来猜想的多出3亿美元。之前他最担心的“其他用途的现金”还是出问题了,流出公司的现金比他之前预估的数字要多5.5亿美元。P401

27:但这两份标书价格相差甚远。克拉维斯的投标价格是每股94美元,总价为216.2亿美元。而约翰逊的出价为每股100美元,总价为230亿美元。P412

28:第一波士顿的方案很快就被否定了。实际上,一些关键的问题,比如通过反垄断调查的时间点,都没有办法确定下来。 他们的方案中最致命的弱点在于第一波士顿没有一个实实在在的银行承诺为方案提供资金。 P467

29:12点50分,道琼斯新闻网的滚动新闻屏幕上出现了一条报道。全美的董事会和交易所、经纪人和投资者们都看得目瞪口呆。“雷诺兹-纳贝斯克集团管理层团队将投标价提升至108美元一股....”P491

30:他挂断电话立刻找到阿特金斯,说约翰逊、协利和所罗门将他们的报价提高到112美元一股。他来不及细算,整个收购粗略价格是257.6亿美元。1点24分,阿特金斯将这个消息告诉了董事会。P494

31:罗哈廷和几个投资银行家用在黄事会议室的角落里讨论克拉维斯最后的报价。在外行人看来,约翰逊的团队显然已经是赢家了,因为他们的报价比克拉维斯每股109美元的报价足足高了3美元。但在华尔街的行家眼里,事情并非这么简单。 科恩和古弗兰拒绝为他们的证券“上保险” 使他们的优势大打折扣。P507

32:但并不是所有人都能心平气和地接受这个【KKR收购成功的】现实。那天晚上,霍里根变得越来越烦躁。约翰逊在他漫长的职业生涯中换了好几次工作,而霍里根一直在雷诺兹烟草公司干。他在温斯顿-塞勒姆一直是个重量级的人物。 尽管约翰逊给他打过预防针,但他根本不相信他们会输掉。P514

更多良心书评参见我的公众号:左其盛经管新书点评