原文链接:http://tecdat.cn/?p=20031

简介

资本资产定价模型(CAPM) 是用于确定是否在一个特定资产的投资是值得的。本质上,问题是:“该资产的回报是否值得投资?” 在本教程中,我们将应用CAPM模型,使用多元回归模型查看特定股票是否值得投资。

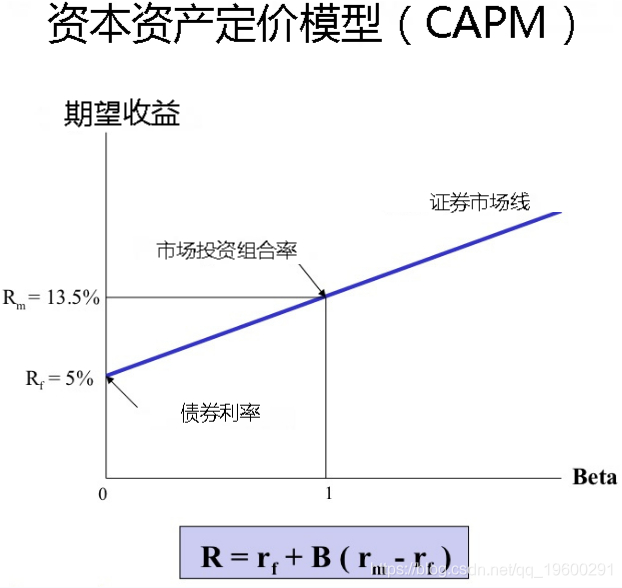

CAPM:公式

经济学就是权衡取舍。根据CAPM公式,基本上将股票或任何类型的资产类别与相对无风险的资产(通常是政府债券)进行比较,因为这些资产的违约概率非常低。CAPM公式如下

- E(Ri)是期望收益率。

- Rf是无风险资产,通常是政府债券。

- βi 系数反映了单个证券与整体市场组合的联动性,用来衡量单个证券的风险。

- E(Rm)-Rf被认为是 风险溢价。

我们可以用下图以图形方式表示CAPM模型

在 证券市场线(SML)上的有效组合或者是单一的无风险资产或行是无风险资产与市场组合的组合。因此,资本市场线不能解释所有的单一证券或者是只有风险证券组合的期望收益率和风险之间的关系。。

我们的目标是使用线性回归找到βi的值。

数据

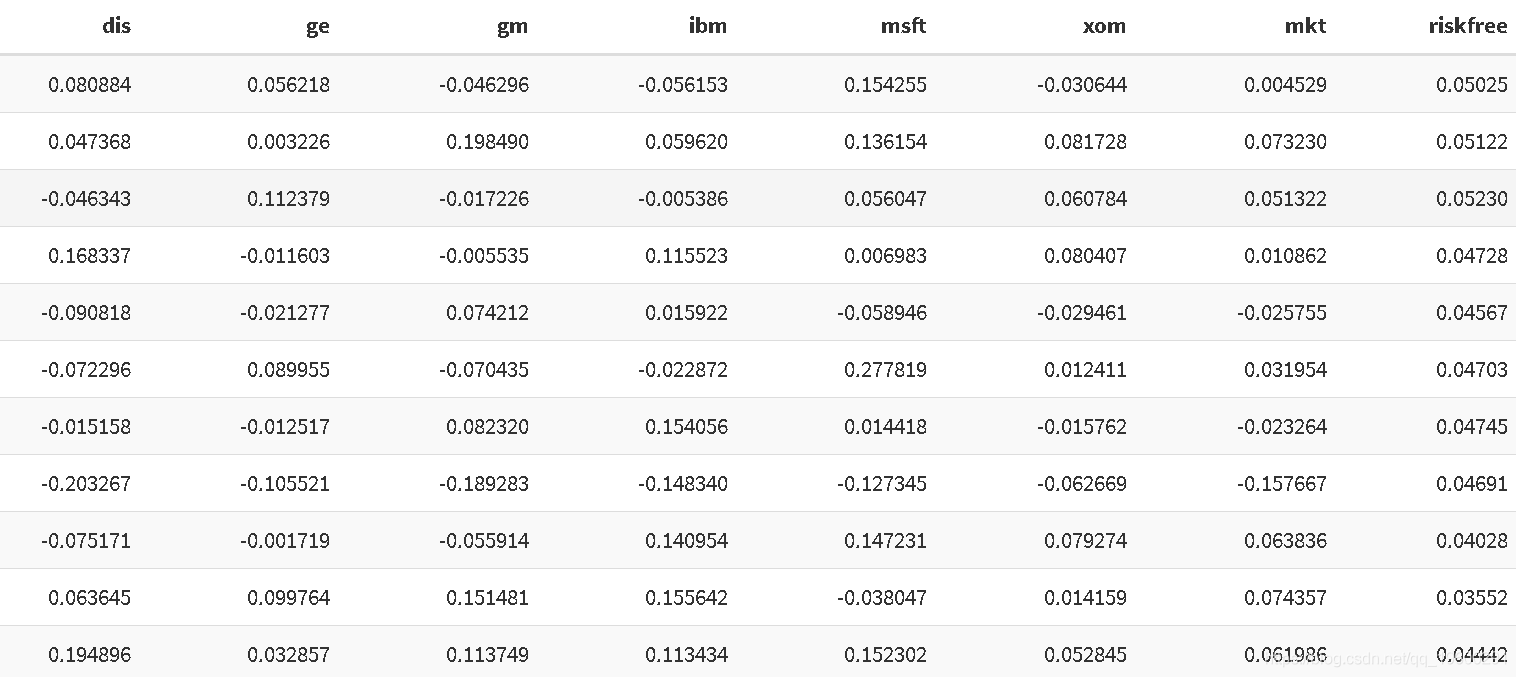

我们将使用数据来查找每只股票的beta。

-

-

kable(head(capm, 11), format = 'html')

-

-

-

## dis ge gm

-

## Min. :-0.267794 Min. :-0.234902 Min. :-0.389313

-

## 1st Qu.:-0.043638 1st Qu.:-0.032974 1st Qu.:-0.076167

-

## Median : 0.005858 Median :-0.004716 Median :-0.013017

-

## Mean : 0.001379 Mean : 0.001361 Mean :-0.009081

-

## 3rd Qu.: 0.047858 3rd Qu.: 0.040096 3rd Qu.: 0.068138

-

## Max. : 0.241453 Max. : 0.192392 Max. : 0.276619

-

## ibm msft xom

-

## Min. :-0.226453 Min. :-0.343529 Min. :-0.116462

-

## 1st Qu.:-0.038707 1st Qu.:-0.056052 1st Qu.:-0.028031

-

## Median : 0.006482 Median : 0.003996 Median : 0.003309

-

## Mean : 0.008332 Mean : 0.008557 Mean : 0.010488

-

## 3rd Qu.: 0.051488 3rd Qu.: 0.056916 3rd Qu.: 0.041534

-

## Max. : 0.353799 Max. : 0.407781 Max. : 0.232171

-

## mkt riskfree

-

## Min. :-0.184726 Min. :0.000025

-

## 1st Qu.:-0.022966 1st Qu.:0.001376

-

## Median : 0.010952 Median :0.002870

-

## Mean : 0.002511 Mean :0.002675

-

## 3rd Qu.: 0.037875 3rd Qu.:0.003904

-

## Max. : 0.083925 Max. :0.005195

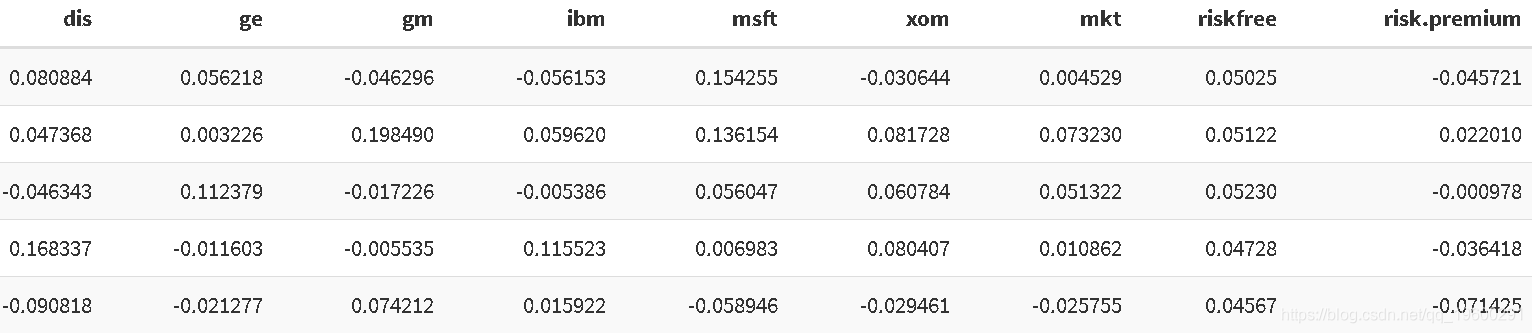

根据我们的数据,我们有六只股票,我们必须决定这些股票是否值得投资。不幸的是,由于我们必须首先将数据转换为公式(1),因此我们不能仅仅拟合回归模型。我们将必须根据已有变量来计算新变量。

我们需要计算每只股票的风险溢价E(Rm)-Rf。

risk.premium <- mkt -riskfree

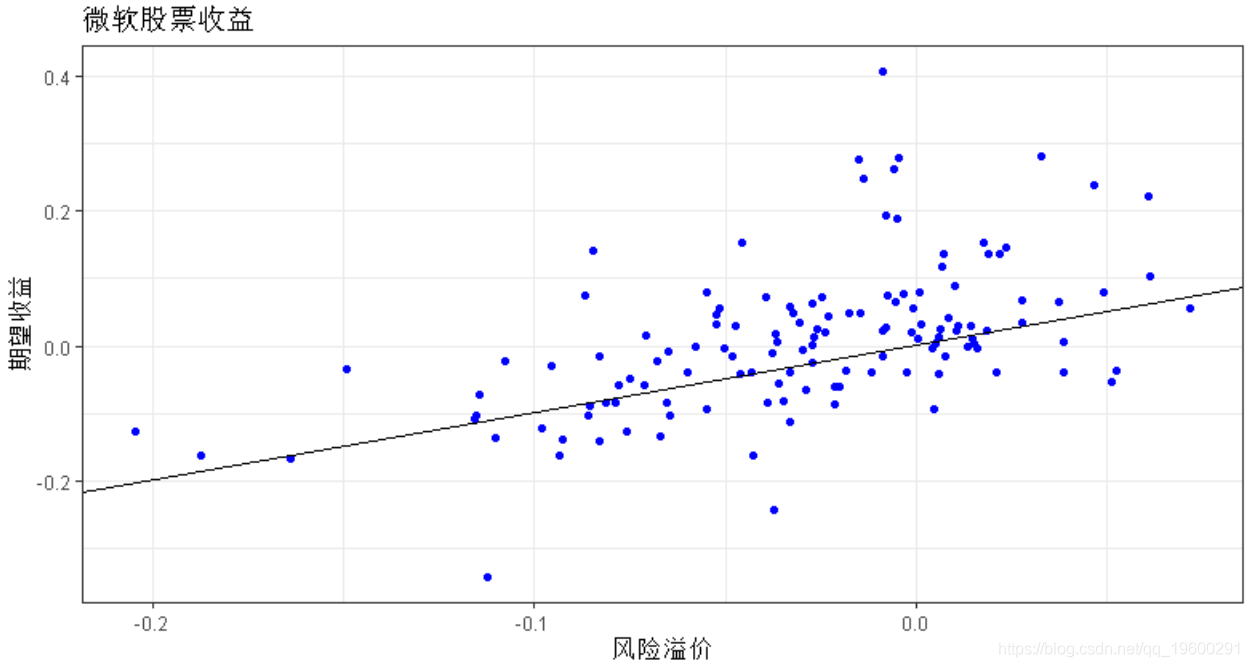

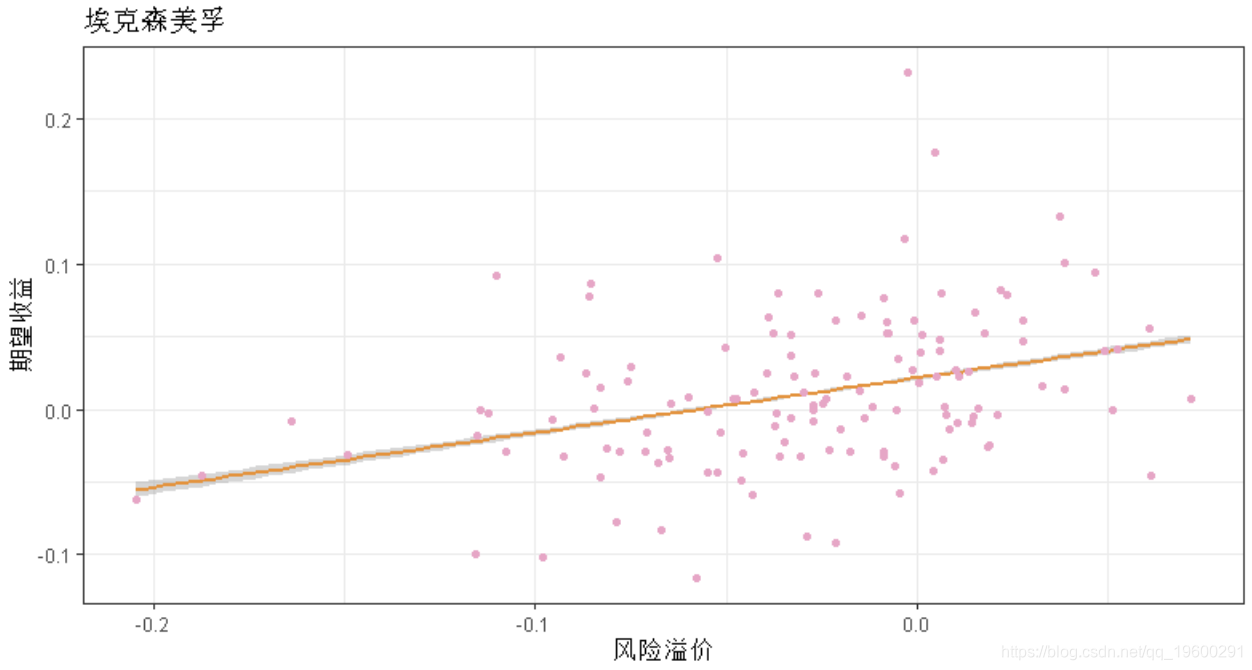

我们看一下股票(msft)的散点图。

ggplot(aes(y = msft, x = risk.premium)) + geom_point(col='blue') + xlab('风险溢价') +

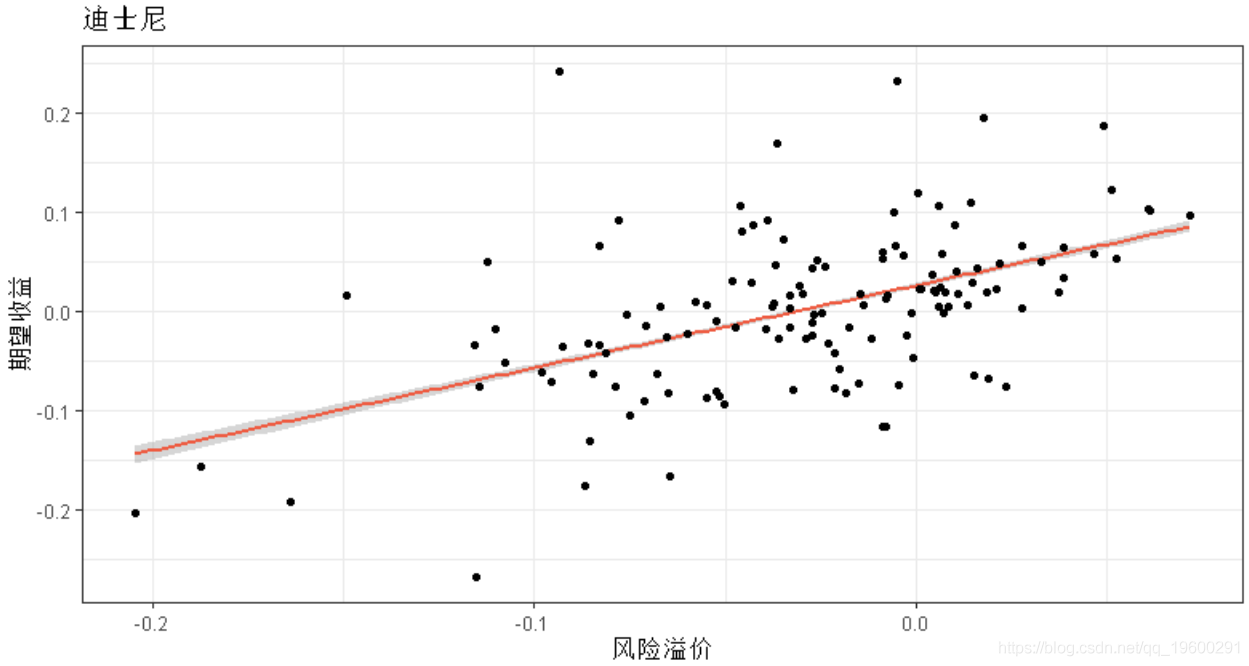

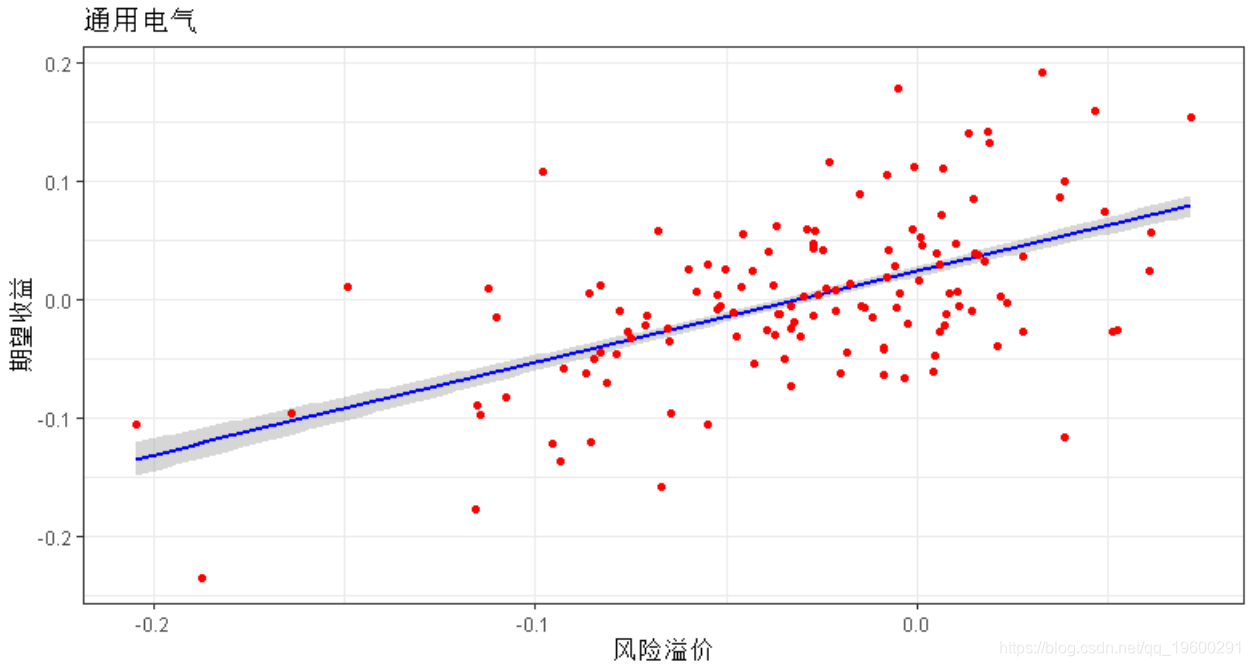

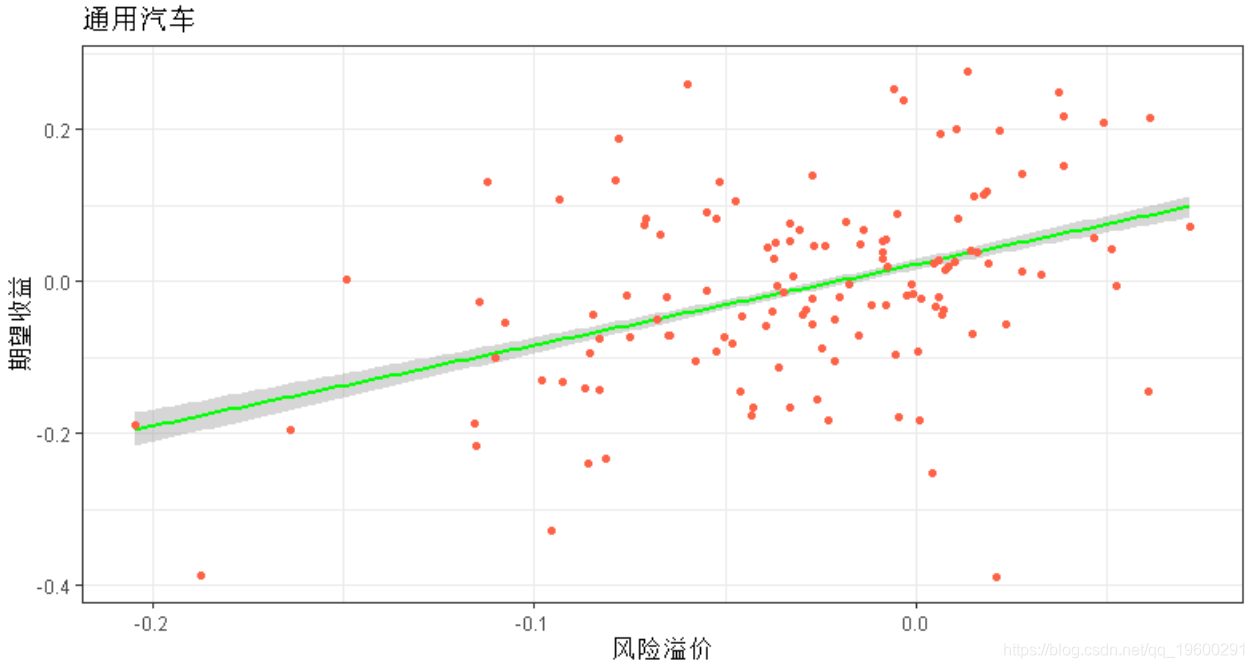

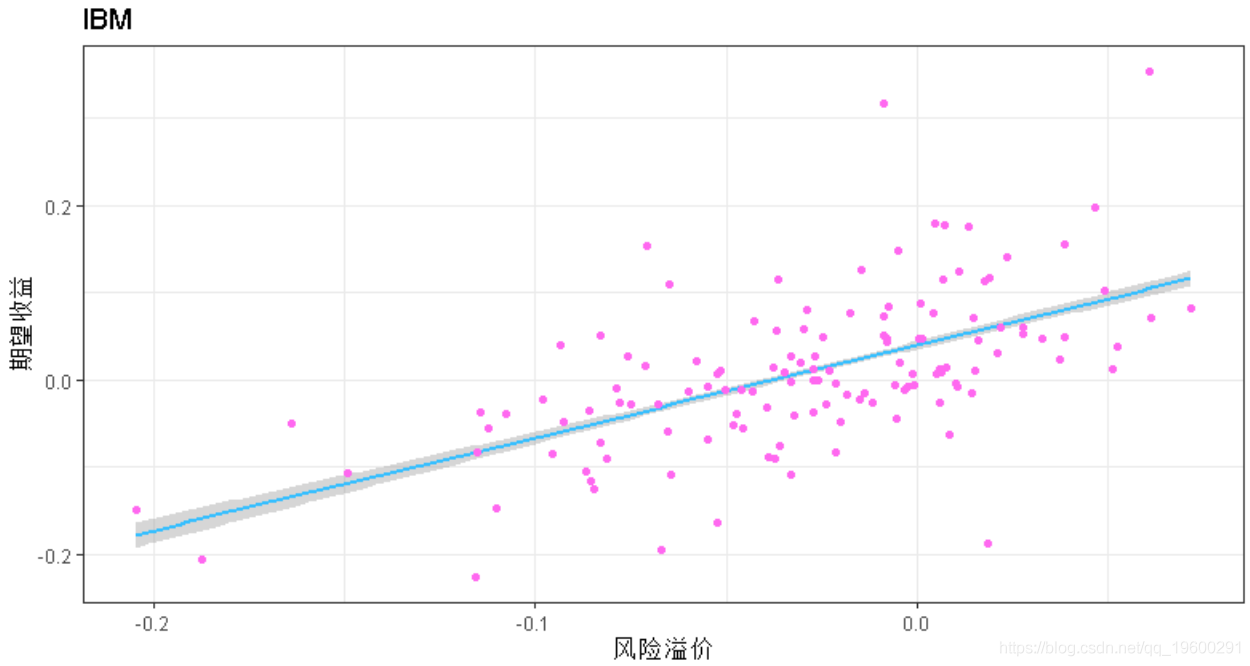

值得注意的是,风险溢价越高,期望收益就应该越大。否则,投资具有期望低回报的高风险资产并不是明智之举,因为这会导致损失。

拟合模型

现在我们可以开始拟合我们的回归模型。首先,我们必须将数据分为训练集和测试集。

-

-

dis.fit <- lm(dis ~ riskfree + risk.premium, data = capm)

-

-

-

-

-

kable(df, format = 'html') %>%

我们如何解释风险溢价的价值?风险溢价越高,资产的波动性或风险就越大,因此,投资者应获得可证明资产风险合理的回报,以弥补损失。

现在我们已经估计了beta,可以使用公式(1)计算每只股票的期望收益。

-

# 将预测添加到原始数据集

-

capm$dis.predict <- dis.predict

拟合回归线

-

ggplot aes(y = dis.predict, x = risk.premium) +

-

geom_smooth(col='tomato2', method='lm') +

最受欢迎的见解

3.matlab中的偏最小二乘回归(PLSR)和主成分回归(PCR)

5.R语言回归中的Hosmer-Lemeshow拟合优度检验