“两金”早已成为各大政府报告、企业文件中热词。那究竟什么是“两金”呢?心还未从春节走出的颓废小编马上想到的是“每逢佳节胖两斤”;各种拿完年终奖的“宠妻狂魔”想到的则是“黄金和白金”。到底什么是“两金”,小编下面就严肃起来,来聊聊“两金”的那些事。

降两金、降杠杆是大势所趋

所谓“两金”,是指债权和存货类两项资产,包括应收账款、长期应收款、其他应收款、预付账款、存货等会计科目,其中最主要的两个会计科目是应收账款和存货。“两金”占比高导致企业资金周转压力大、运行质量和盈利能力降低,亟待通过“两金压降”来解决。除两金压降外,近年央企的杠杆率也成为考核的重点。在两金压降的同时,应收账款可转化成货币资金,在获得新增融资的情况下并不增加企业杠杆率。

2015年4月20日,国资发评价〔2015〕40号文《关于进一步做好中央企业增收节支工作有关事项的通知》指出,要严格控制、清理压缩“两金”占用规模,加大内部资源整合力度,加快清理低效无效资产,盘活存量提升资产效能。

2015年6月,国资发评价〔2015〕82号文《关于中央企业开展两金占用专项清理工作有关事项的通知》指出,决定开展为期两年的两金占用专项清理工作,提出了九个方面的监管要求和压降目标。

2018年9月,中共中央办公厅、国务院办公厅印发《关于加强国有企业资产负债约束的指导意见》。意见指出,推动国有企业平均资产负债率到2020年年末比2017年年末降低2个百分点左右,之后国有企业资产负债率基本保持在同行业同规模企业的平均水平。

在政策的推动下,央企积极开展“降两金、降杠杆”的行动。2018年,央企“两金”占流动资产比重同比下降0.4个百分点,“两金”增幅低于收入增幅3.4个百分点。

两金压降的“兵器谱”

两金中的存货,因各类企业的存货同质性小,且存货流动性相对应收账款较弱,因此,存货是金融工具较难解决的资产。央企更多地会运用金融工具来降低应收账款。压降应收账款的主要“兵器”包括保理融资、质押贷款、票据贴现和资产证券化。

1、应收账款保理

应收账款保理是企业将未到期的应收账款转让给保理商(商业银行或商业保理公司),以获得流动资金支持,加快资金周转。按债权人是否继续承担应收账款的回款风险,保理可以分为有追索权保理和无追索权保理。仅在无追索权保理项下,企业将应收账款的风险和报酬全部转让给保理商,实现了金融资产的销售转让,可以做到应收账款出表。

无追索权保理情况下,应收账款的风险全部转让给保理商,因此保理商一般要求应收账款债务人的资质良好,并需对债务人进行严格的尽职调查和应收账款确权,进而限制了应收账款的转让范围。为了解决该痛点,部分企业采用了“抽屉协议”的方式为保理商兜底,从而把实质上的有追索权保理包装成无追索权保理。该操作如同在刀口上舔血,使企业在承担应收账款回收风险的同时,也面临了审计风险。

2、应收账款质押融资

应收账款质押融资是指企业将应收账款作质押担保,企业作为债务人向金融机构借用资金。借用资金数额可以达到抵押的应收账款金额的七成至九成,如果应收账款无法收回,金融机构有权向质押企业追索。

该方式的实质是企业融资,企业仅将应收账款作为担保物,并未实现应收账款的转让。对于大多数不差钱的央企而言,应收账款质押融资作为一种短期限的融资工具,并不能优化央企的债务结构和杠杆率。该方式对央企的吸引力较弱。

3、应收票据贴现

应收票据贴现可谓是央企降两金的一种“乾坤大挪移”之术。央企与下游企业开展业务的时候,与下游商定以银行承兑汇票或者商业承兑汇票的方式结算货款(服务款),央企在拿到票据后去银行贴现,从而实现了压降应收账款的作用。

该方式下,下游企业通过把应付账款转化成承兑汇票,依旧保留了货款(服务款)账期。央企收到的票据因有承兑承诺,大大降低了回款风险。同时,对于出票人或出票行资质良好的承兑汇票,央企很容易进行贴现或者背书给其供应商,也实现了票据的流转。

不过,应收票据贴现的缺点也相当明显。一方面,改变原有应收账款的模式就意味着与下游客户存在较高的谈判成本;另一方面,下游客户开具承兑汇票也会占用其银行授信、需提供保证金、支付开票成本。为使下游接受票据支付的方式,央企或让渡一部分商品、服务销售的收益,来补贴下游客户。

4、应收账款资产证券化

《关于加强国有企业资产负债约束的指导意见》中指出,“积极支持国有企业按照真实出售、破产隔离原则,依法合规开展以企业应收账款、租赁债权等财产权利和基础设施、商业物业等不动产财产或财产权益为基础资产的资产证券化业务。”

2014年11月,ABS开启备案制时代。2017年12月,《企业应收账款资产支持证券挂牌条件确认指南》和《信息披露指南》发布,应收账款ABS成为企业融资和应收账款会计出表的一把“利器”。通过精细的产品结构设计,在满足控制测试、资产转移测试、过手测试、风险报酬转移测试的情况下,ABS能够帮助企业实现应收账款会计出表。(详见《【原创】出表攻略 | 玩转资产证券化的必备神器》)尤其是央企,因其资信情况优良,在减少差额支付及担保义务、次级出售、应收账款资产质量等方面有天然的优势,从而提升了用ABS出表的筹码。ABS已成为央企降两金的一大“神器”。

在降两金的同时,出表型ABS作为一种资产负债表“左侧融资工具”,应收账款转化为货币资金后,可用来置换银行借款和其他“双侧融资工具”,从而实现了降杠杆的效果。

5、其他兵器

除以上提到的四种降两金工具,央企也把“质押式回购”的思路活学活用。通过与资产管理公司、资管计划、信托计划等合作,央企将应收账款“真实”出售,并通过抽屉协议的方式承诺在会计报表日后回购应收账款。该模式与“暗兜底”的应收账款保理类似,存在着较大的审计风险:一方面,一旦被会计师发现存在抽屉协议,应收账款需要做回调处理;另一方面,对于会计师事务所的询证函,如果资管计划等应收账款受让方回复确认与央企的应收账款交易不存在担保,则应收账款受让方很有可能被认定为放弃担保权利。

6、“兵器谱华山论剑”

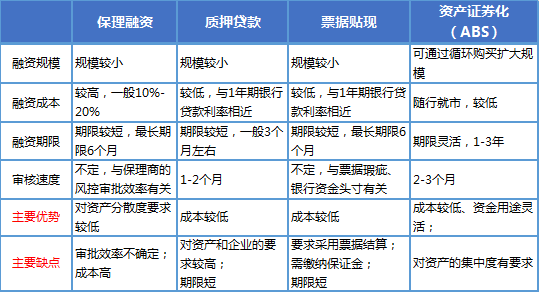

来源:德邦证券

应收账款ABS——“兵器谱”上的“神器”

2006年起,国资委通过发布《中央企业综合绩效评价实施细则》明确了央企的考核指标。应收账款能够直接降低总资产周转率、应收账款周转率、资产负债率,在财务绩效指标中占比高达34%。另ABS具有规模大、成本低、创新强的特点,已成为央企降两金、降杠杆的“神器”。

来源:《中央企业综合绩效评价实施细则》

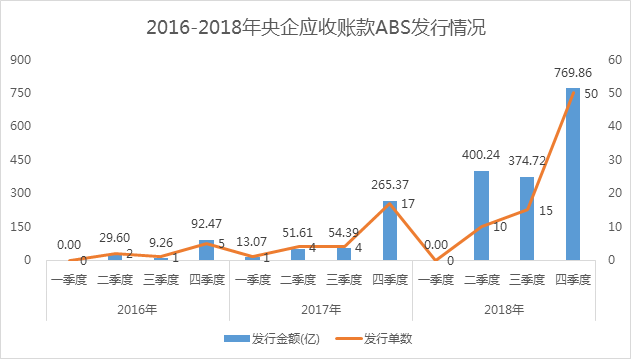

纵观近三年央企应收账款ABS的发行情况,发行量和发行单数呈逐年快速增长,从2016年的8单131亿元增长到2018年的75单1545亿元。从发行时点的选择来看,央企更多选择在每年的二季度和四季度发行ABS,这也反映出央企在报表日前出表的强烈意愿。随着2019年市场流动性的宽松,近期央企ABS的发行利率有了明显的下降,部分央企的发行票息已突破4%关口。中建保理-海通申证-中建二局第一期供应链金融资产支持专项计划和平安证券-中化保理-金茂供应链金融2号资产支持专项计划的优先级票息分别为3.99%和3.9%。

数据来源:wind,德邦证券

展望

企业估值的重要指标是净资产收益率(ROE)。根据杜邦分析法,净资产收益率(ROE)=销售净利率(净利润/总收入)×权益乘数(总资产/总权益资本)×资产周转率(总收入/总资产)。在宏观经济换挡发展和央企降杠杆的背景下,销售净利率和权益乘数的提高难度很大。应收账款ABS能够改善应收账款周转率和总资产周转率,从而提升ROE水平,在压降两金、降杠杆的同时,也能够提升央企尤其是上市央企的企业价值。相信应收账款ABS这柄“神器”将在华山论剑中逐渐占据武林之巅。

【原创】出表攻略 | 玩转资产证券化的必备 神器返回搜狐,查看更多