韭菜的自我修养

最近读到《投资中最简单的事》,感觉内容不错,这里记录一下,便于提升一下韭菜的自我修养。

鲁迅曾说过:“人只要有钱,烦恼就会减掉90%以上,情商和智商也会提高,更不会乱发火。”

但是钱从哪里来,鲁迅没说。

人们说,想挣钱首先得学会投资。

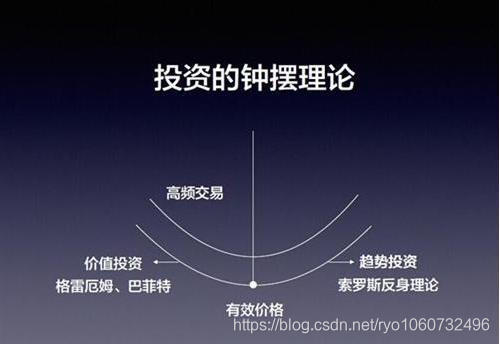

但是怎么投资呢?人们各执己见。

各执己见

小明同学是一名理科生,带着一副厚厚的眼镜,自诩善于理性思考,自己在投资界的偶像是巴菲特。

小明同学觉得自己最不理性的地方就是和小红走在了一起。

小红文文弱弱的,自幼文科水平就很好,容易伤春悲秋,自诩为 21 世纪最后一位浪漫主义诗人。

小红同学觉得自己最不浪漫的事情就是和小明走在了一起,当初不知道看上了这块榆木脑袋哪一点了。

本开二人也算是井水不犯河水,这一切都要从第三者——小花说起。

小花是一个刚入股市的小白,和二人的关系还算不错,虚心好学。

追涨杀跌 vs 高抛低吸

有一次聚餐,小花就问了个问题:“平时买股票,是应该追涨杀跌,还是高抛低吸呢?”

“当然是追涨杀跌了”,小红不假思索的回道。

“建议还是高抛低吸”,小明说的不紧不慢。

“为什么呀?”小花疑惑地看了看两个人。

“当一个股票大涨,大家趋之若鹜,你买入后肯定会继续涨;当一个股票大跌,大家又会像受惊的羊群,一哄而散,跌了越来越惨,赶紧抛售,及时止损。”

小红对着小花说完,就把目光转向小明。

小明还是一副不急不燥的表情。

“在价格下跌的时候买入,在价格上涨的时候卖出,这样才能赚到差价。这样顺势而为,才是比较好的做法。”

“顺势而为?我看你是想逆天行道吧?”,小红的语气明显有些嘲讽。

“别人恐惧的时候我贪婪,别人贪婪的时候我恐惧。”,小明掷地有声,用中指推了推眼镜。

小花看了看火药味渐浓的两位,赶忙打起了圆场。

“两位说的都有道理,受益匪浅,醍醐灌顶,茅塞顿开……”,小花赶紧转移换题,“那我是买入 1-2 只熟悉的股票,还是多买几只股票呢?”

分散投资还是集中投资?

"当然是多买几只股票了",小红情绪稳定了下来,“常言道,不要把鸡蛋放在一个篮子里。”

“常言道,贪多嚼不烂”,小明明显持有不同的意见,“投资要精,而不是滥。专注于自己的1-2只股票,更能保证收益的最大化。”

“行情不好,还不得把你牢牢的套在里面。”

“投资太多,有的涨有的跌,到头来还不是竹篮打水一场空。”

“停停停”,小花是越听越糊涂,“我是越听越晕,还是先吃饭吧。”

你觉得小花该听谁的呢?

多样性红利

前段时间读了另外一本书,叫《多样性红利》。

主要说的是生物的多样性,生物用物种的多样性,去对抗环境的复杂性。

大家觉得每个人都有自己的想法,都有自己的决策。这是一件好事,还是坏事呢?

正是因为每个人的决策不同,才导致股价的波动,才有交易的产生。

如果说大家的决策完全理性,并且信息对等,决策完全一致,那么二级市场会变成什么样呢?

比如某股票因为政策原因,持续下跌。大家有目共睹,所有的人都在抛售。

那么,这个股价就会一直下跌,一直跌到有些人认为会涨,有些人认为会跌的一个波动的区间。

黄金法则

正是因为人的观点各异,才导致市场的繁荣。

那么,投资界有没有什么黄金法则呢?

比如分析 K 线图,分析公司财报,分析环球经济,舆情分析,甚至小道消息?

总是过于复杂。

那有没有简单点的呢?

本书就表达了最核心的观点——价值投资。

价值投资

公司的价值和股票的价格,有一个很形象的比喻,就是人在遛狗。

人在往前走,代表着公司的价值。人手里的绳子牵着狗,狗有时候在前,有时候在后。

只是很多股民只能看到狗的位置(价格),而看不见人的位置(公司的价值)。

针对公司本身价值的投资,可以认为是一种价值投资。

但是你不知道人手中的绳子有多长,也不知道狗跑的有多欢,所以价值投资一般是长期投资。

怎么去投资

投资中最核心的其实只有 3 点:

(1)估值

一家公司的估值是最容易看到的,信息技术发展到现在,打开任何一款金融 APP,股价的信息都看得一清二楚。

以被低估的价格买入股票,这样赚钱的可能性才能更高一些。

(2)品质

一家公司的品质如何,是最值得研究的地方。

关于什么是一家好公司,书中描写的篇章很多。

简而言之,有护城河,不断成长的公司都是好公司。

当然,要做到发现这些伟大的公司很难,因为很多公司一旦被认为伟大之后,就变得没有那么伟大。

(3)时机

这个东西多少看运气,也看勇气,也看魄力。

当然,勇气和愚蠢往往只有一线之差。

我们总是知道这件事情一定回来,但是何时来,我们不得而知。

价值投资不适用的场景

如果有一个准则放之四海而皆准,那么就会被大量套利。

倒是有可以让你投资不亏损的法则,那就是不要投资。

价值投资无论被如何吹捧,也有其不适合的场景。

我们信奉任何一种准则,都要认识到其局限性。

(1)价值投资的内在价值要容易确定。

比如巴菲特投资的可口可乐,未来盈利稳定,内在价值很容易被确定。

(2)内在价值要独立于股票价格。

股票无论怎么跌,不要影响公司本身的业务运营。

比如一些投行,如果股票大跌,业务受到的影响非常大。

(3)要在合适的市场使用。

(4)选取合适的投资期限。

价值投资一般更加适合长线投资。

一些废话

作者还有一些其他的观点,个人非常喜欢。

股票市场,就是政策和经济的不断博弈。历史经验看,最终胜出的一般是政策,因为政策的特点是不达目标就不断加码,直到达成目标为止。所以说,A股市政策市,而不是经济市,因为看得见的手经常打败看不见的手。

比如某东方教育机构,股价跌得那叫一个惨。

价值投资说起来简单,但是做起来却很难。

如果你在股市里投入了 1 年的积蓄,涨的时候可能会有些窃喜,但是跌的时候绝对是寝食难安。

所以永远记得投资的第一准则:投资有风险,入市需谨慎。