很多小伙伴往往只知道把钱放在余额宝或者其他货币基金、银行存款中,不清楚资产配置的概念和价值,也不知道如何合理的安排自己的资产。

所以今天我们来聊聊怎么进行资产配置。

资产配置

投资的领域很广,品类很多,银行存款,理财产品,信托,P2P,商品期货,基金,股票,房产……

单单说股票,A股市场现在就有3000来家上市公司,更不用提其他领域的投资品了。

每天加班加成狗,理财投资对我们大多数人来说,是实现资产增值的工具,面对几乎无穷多的信息,我们不能做到像专业的投资者一样花很多的时间去研究,可是又不甘心把钱放在银行贬值。

有没有简单易懂好操作还不需要花太多时间的投资方法,只需要掌握各个投资领域的基本的方法就能让自己的资产保值增值?

今天要跟大家讲的资产配置,就是我们理财中很重要的一个环节。

资产配置可以从两个层面去了解,一个是如何安排我们每个月的收入和家庭的资产。这属于大的层面,比如咱们班的小伙伴中有一些已经结婚了,假设每个月两个人的收入是1.5万元,这些钱该怎么分配?

这些钱是全部吃喝玩乐花掉了,还是有计划的一部分用于开支,一部分储蓄作为紧急备用金,一部分用来投资?

同样的家庭收入,不同的安排,经年累月下来,两个家庭的资产情况会截然不同。

如果要用一句大白话说说什么是班班理解的资产配置,那就是——对自己的资金在各个资产之间进行合理安排的一个过程。

能做到进可攻退可守,前攻后防,做好合理的资金安排,在突如其来的风险面前也能保障家庭财务的稳定,不影响正常生活,又能够不断的让钱生钱,逐步实现财务自由。

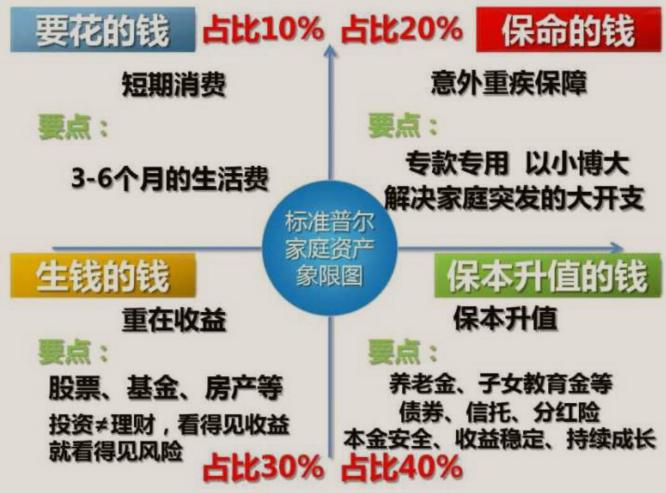

这张图叫做标准普尔家庭资产象限图,在这张图上,把钱的用途分成了四份:短期消费、意外重疾保障、保本升值、重在收益。

也就是说我们一个家庭的钱建议分成四个部分:

一部分钱用来作为短期消费,平时吃饭逛街买衣服看电影,偶尔出去旅行一次,买书学习等等,钱都从这里出;第二部分钱用来买保险;剩下的钱可以用来投资,根据风险属性再分为第三部分(资产增值)、第四部分(稳中求利)。

这四个账户作用不同,所以资金的投资渠道也各不相同。拥有这四个账户,并且按照【合理】的比例进行分配,才能更好的保证家庭资产长期、持续、稳健的增长。

四个账户

第一个账户是日常开销账户

也就是要花的钱,一般为家庭或者个人3-6个月的生活费,放在活期储蓄的银行卡、能够随取所用的货币基金中。

- 银行卡一定要放一点,不能全都放到货币基金里。万一用钱的时候平台抽风呢? 凡事都要考虑到一些特殊情况,这叫留出安全边际。

- 准备金也要根据家庭情况的不同来准备。比如你在家吃住,靠近父母,其实完全不必要准备6个月的准备金。

这个账户保障我们的短期开销,应急金、梦想基金(比如投资自己学习),短期内用到的钱等等,都应该从这个账户中支出。

这个账户每一个小伙伴肯定有的,但是我们最容易出现的问题是占比过高,很多时候也正是因为这个账户花销过多,而没有钱准备其他账户。

第一个账户的要点:短期消费,3—6个月的生活费。一般放在银行活期存款,货币基金中。

第二个账户是杠杆账户

也就是保命的钱,为的是以小博大,专门解决突发的大额开销。

这个账户保障突发大额开销,一定要专款专用,保障在家庭成员出现意外的情况时,有足够的钱来保命。

这个账户主要是保险,因为只有保险才能以小搏大,平时不占用太多钱,用时又有大笔的钱,所以保险很重要!

这个账户平时看不到什么作用,但是到了关键的时刻,只有它才能保障我们不会为了急用钱到处借钱,不会在疾病或者意外发生的时候,让家庭一夜返贫。

如果没有这个账户,那我们的资产就随时面临风险。我们常说没保险就是裸奔~没有的小伙伴要考虑下把这个账户建起来哦,我们在保险分享中讲过,保险的钱是对风险的转移,能发挥巨大的作用。

了解懂得保险的基础知识,会辨别保险的坑,就能够用更少的钱为自己的家庭配置更合适的保险!

第二个账户的要点就是:意外重疾保障,专款专用,解决家庭突发的大开支。

有了保险,咱们就可以甩开膀子奋斗了~

第三个账户是投资收益账户

也就是生钱的钱。这个账户的钱,为我们创造收益的,用有风险的投资创造高回报。

创造高收益,往往是通过我们的智慧和知识,用我们最擅长的方式为家庭赚钱,包括我们的投资的股票、基金等。

这个账户关键在于合理的占比,也就是要赚得起也要亏得起,无论盈亏对我们的资产不能有致命性的打击,这样我们才能从容的抉择。

这也就是我们常说的不要借钱炒股!

当然也不能没有这个账户,我们不能不投资,因为你不理财,财不理你。

这句话说起来是老生常谈,同学们都能倒背如流,但是看在眼里,记在心里,能不能够落实在行动上,可是两码事情。

第三个账户的要点:重在收益。

这个账户最大的问题是很多人会具有偏向性。

很多家庭买股票第一年占比30%。然后赚了很多钱,这时候就会开始忽视风险,第二年就用90%的钱去买股票了。再遇到股市大跌,家庭经济就崩了。

正经点说,如果中间遇到什么需要急用钱的时候,就会导致家庭资产的各种问题了,结果可想而知。

在这个账户中,我们可以采用50:50的简单配置法则,啥意思嘞?

就是把我们手中可以用于投资的闲钱平均分成两半。

一半投资于股票市场买入股票或者股票型基金,一半投资风险较低的固定收益类产品。

当然随着时间的变化,这个50:50的平衡是会被打破的。

举个例子来说,胖胖同学有10万元,在2016年初拿5万买了股票,拿5万买了债券基金。

很不幸的是那年的债券基金表现不好,但是幸运的是股票表现不错,获得了大约10%的收益,于是到12月份的时候,胖胖同学的这10万元是这样分布的:债券亏损15%,只剩4.25万元,股票盈利10%,有5.5万元; 总资产是9.75万元,债券基金就只占到约44%,而股票占到56%。

如果胖胖同学的动态平衡是一年一次的话,那这个时候他就需要卖掉一部分股票,买入一部分债券基金,让股票和债券的部分继续保持50:50。

对于一些年轻的小伙伴来说,如果按照50,50配比,可能不太合适,可以适当增加高风险比例的投资。理由有如下几个~

1、 年轻,赚钱能力强,风险承受能力强。

2 、本金相对比较少,50%赚得少。

3 、50%放手里容易被花掉。

4.、家庭责任不重。

所以说,投资体系真的是很个人的事情,咱们只有自己下水了,才能找到适合自己的投资方式~

大家可能有些疑惑,为什么要把资产在高风险和低风险的资产中进行分配我了解,可是为什么还要做动态平衡,把更赚钱的卖掉去买不赚钱的呢?

还记得之前我们说过的巴菲特的名言吗?

别人贪婪的时候我恐惧,别人恐惧的时候我贪婪。

在市场中,人们往往舍不得卖掉上涨的资产,总是期待它能涨得更高一点。而当某个资产下跌的时候,即便理智上大家可能会意识到这是一个好的机会,但是因为恐惧,没有几个人能够真正做到果断买入。

所以动态平衡就强迫我们做到了一件平时大家很难做到的事情,就是——低买高卖!

有很多经济逻辑,就是违背我们的常规思维的。如果我们没有去学习这些基础知识,用普通人的角度去看待经济学上的很多问题,得到的答案往往是与赚钱相背离。

当股票一跌再跌,在我们的资产占比中越来越小,我们就得不断的补仓,买入更多的股票。

这样当牛市来的时候,我们就比那些入市晚的人有更大的优势,因为我们买入的价格低,成本也就低,这样也就获得了更大的收益。

而遇到牛市的时候,别人都在一个劲的追涨,可是我们却卖出股票买入了低风险的资产,所以当熊市来的时候我们的损失也会比别人小。

这就是一个完整的经济学逻辑。

如果你没有这些基础知识,那是不是很容易成为路边的韭菜了?

当然,我们是没有办法预测市场的,我们这些普通的投资者能够做的就是用这种方式来以不变应万变,反正都一半一半嘛。

股市涨,那我也赚到,股市跌,我也不怕,因为还有低风险的资产,更何况跌了,说不定意味着更好的机会呢。

不过这种方式能够获得较好收益的前提是,我们必须掌握股票、股票型基金、债券基金的基本投资知识。

要想赚到钱还必须学习怎么选到好的股票、基金啦,通过相应的投资策略提高收益,降低风险。

投资有风险,并不是人人都能赚到钱的,如果随便投一个就能赚钱,那我们人人都是百万千万富翁啦。

关键还是要掌握正确的方法,要用正确的方法、策略投资才能达到保值增值的目的哦。

第四个账户是长期收益账户

也就是保本升值的钱,为保障家庭成员的养老金、子女教育金、留给子女的钱等。

这是一定要有,并需要提前准备的钱。这个账户为保本升值的钱,一定要保证本金不能损失,并要抵御通货膨胀的侵蚀,所以收益不一定很高,但却是长期稳定的。

这个账户最重要的是专属。

1、 不能随意取出使用。很多家庭说是要存养老金,但是经常被买车或者装修用掉了。

2、 每年或每月有固定的钱进入这个账户,才能积少成多,不然就随手花掉了。

我们常听到很多人年轻时如何如何风光,老了却身无分文穷困潦倒,原因之一就是没有这个账户。

第四个账户很适合基金定投之类的投资,同时也是一个很好的储蓄方式。

第四个账户的要点:保本升值,本金安全、收益稳定、持续成长。

这四个账户就像桌子的四条腿,少了任何一个就随时有倒下的危险,所以一定要及时准备。

当然这四个账户,很多小伙伴现在可能还是只有其中一个到两个,并不是说我们每个人一开始就会有四个账户,而是通过我们财商的觉醒,然后一点一点的完善起来的。

我们可以把资金规划好,经济有余力的小伙伴可以同时开始配置四个账户,一点点增加;暂时还不能配置全四个账户的小伙伴,可以一个账户一个账户来。更关键的是,我们已经走在行动的路上啦。

另外,我再强调一下普尔象限的比例标准仅供参考,不用生搬硬套哦~

做好我们的资产配置,前攻后防,既能抵御风险,又能实现增值,赚安稳的钱,才能快乐的过上小日子。