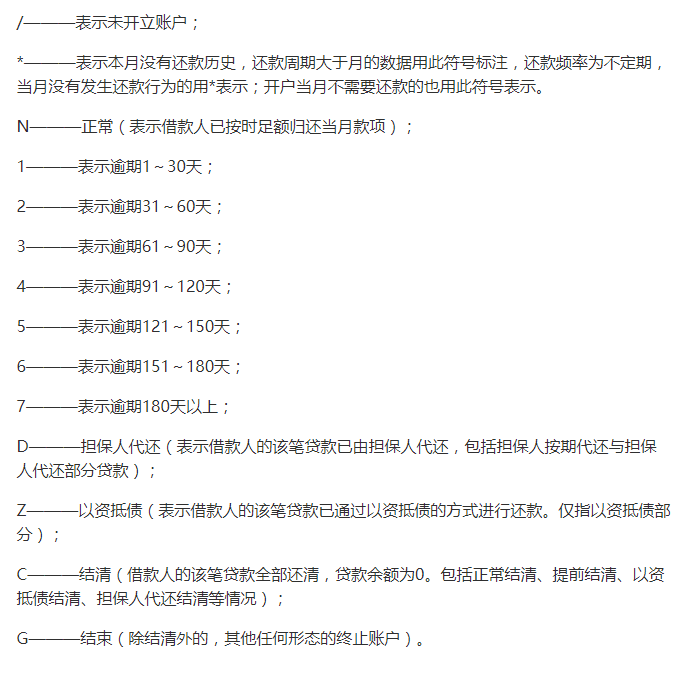

一、征信报告中,最近2年的还款计划出现的符号

二、信用卡还款状态

2.1信用卡呆账

一般的信用卡呆账形成的原因有两种,第一种就是信用逾期,也就是我们常见的没有按时还款。在信用逾期之后,银行一般会先进入催收程序,但是不排除有有些人,即便是银行不断催收,依旧不还款的。这样,信用卡就会处于长期的呆滞状态,银行无力继续催收之后,就会将该信用卡的逾期金额显示为呆账状态。

至于形成呆账的第二个原因,叫做溢缴款呆账。我想,可能很多人都做过这样的事情,就是担心自己还款的金额不足,于是在还款的时候会适当的多还一些进去,例如本月账单98元,有的人会直接还100元进去。这样还款虽然你当月的账单还清了,但是你的信用卡就出现了2元钱的溢缴款。

2.2信用卡止付

信用卡止付是银行为加强管理,保证安全,防止伪卡及遗失卡被冒用造成损失和不良影响而采取的一种防范措施。同时,也是应持卡人要求止付主卡或附属卡,减少持卡人损失和风险的重要环节。

(1)信用卡止付范围 信用卡止付一般分为持卡人主动止付、发卡银行止付、总行止付和持卡人主动注销。

(2)止付种类

- ①挂失卡;

- ②主卡要求止付附属卡,单位要求止付公司卡;

- ③超过限额而未在限期内还款的信用卡; ④本期内的紧急止付卡

三、征信上的五级分类

1998年5月,中国人民银行参照国际惯例,结合中国国情,制定了《贷款分类指导原则》,要求商业银行依据借款人的实际还款能力进行贷款质量的五级分类,即按风险程度将贷款划分为五类:正常、关注、次级、可疑、损失,后三种为不良贷款。

1、正常

借款人能够履行合同,不存在任何影响借款人按时足额偿还贷款的因素。金融机构对借款人的还款能力有充分的把握,贷款损失概率为0。

2、关注

借款人目前有能力偿还贷款本息,但存在一些可能对还款产生不利影响的因素,如果这些因素继续下去,借款人的偿还能力受到影响,贷款损失的概率不会超过5%。

3、次级

借款人的还款能力出现明显问题,开始有逾期,且完全依靠其正常营业收入无法足额偿还贷款本息,需要通过处理借款人的部分资产甚至执行抵押担保来还款,贷款损失率达到了30%-50%。

4、可疑

借款人无法足额偿还贷款本息,即使执行抵押或担保,也肯定造成较大损失。贷款损失的概率高达50%-75%。

5、损失

借款人已无法偿还本息,无论采取什么样的措施和程序,贷款注定要失去,或者收回极少部分的资金,从金融机构的角度来看,没有必要保留在资产的账目上。其贷款的损失率占到75%-100%。