1.概念理解

VaR的含义:Value at Risk 按字面的解释就是”处于风险状态的价值”,可译为受险价值、在险价值、风险价值等。

通常解释为:VaR是在一定置信水平和一定持有期内,某一金融资产或组合在正常的市场条件下所面临的的最大损失额。

2.举例子

某机构持有价值5000万美元的日元空头、美元多头的头寸。如果预期下一个交易日美元贬值,则该头寸就会面临损失。那么,在下一个交易日,该头寸的损失会是多少?

特殊术语说明:

空头:预期未来行情下跌,将手中股票按目前价格卖出,待行情下跌后买进,获得差价利润。其特点为先卖后买的交易行为。

多头:投资人预期未来价格上涨,以目前价格买入一定数量的股票等价格上涨后,高价卖出差价利润的交易行为,特点为先买后卖的交易行为

头寸:股市当中的一些术语都是国外的舶来词,但是头寸却是地地道道的中国货,关于头寸的来源,有两种说法比较有代表性:(1)早期在民间,某些富人都为富不仁,看不起穷人,穷人有事相求于他的时候,都是一副趾高气扬、飞扬跋扈的态度,拉着长脸,看都不看穷人,这样的表情和形态看起来好像头比平常要大,而穷人一副小心翼翼、战战兢兢的样子,看起来头都要小一点,所以久而久之就用头寸来形容人的富裕和金钱的程度。(2)在民国时期,中国的流通货币是银元,也就是民间俗称的“现大洋”、“袁大头”,因为携带和清点的不便,所以在银行取钱或买东西时,喜欢用纸包着十块银元,这十块银元厚度刚好是一寸,所以“头寸”一词来源于中国,银行里用于日常支付的“袁大头”,十个袁大头摞起来刚好是一寸,因此也被称为头寸。

头寸就是资金,指的是银行当前所有可以运用的资金的总和。主要包括在央行的超额准备金、存放同业清算款项净额、银行存款以及现金等部分。头寸管理的目标就是在保证流动性的前提下尽可能的降低头寸占用,避免资金闲置浪费。

例子解析:

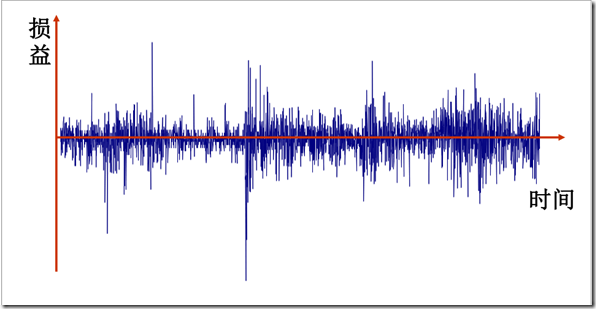

第一步:获取收益的时间序列

利用前10年每个交易日美元对日元汇率的历史数据来模拟出该头寸的每日收益

Rt($)=Q0($)[St-St-1]/St-1

例如:S1=110,S2=109.5,Q0=5000万,则有

R2($)=5000*[109.5-110]/110=-227万

以此类推,在2400个交易日内重复这个步骤,就可以得到一个收益的交易序列

即可画出图形

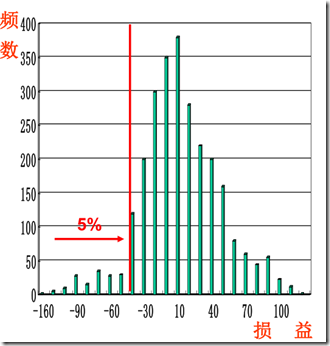

第二步:建立一个每日收益的频数图

按照损失从小到大排列

1.-300万

2.-296万

…

120.-80万

…

2400.321万

第三步:获取VaR值

根据需要,选择置信水平和持有期,如本例子的持有期为1天,给定的置信水平为95%,那么对应的观测数目为

2400*5%=120

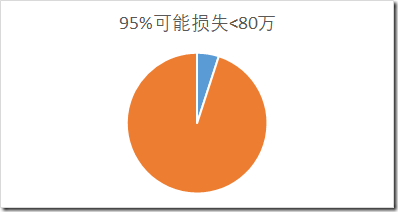

所以第120个值对应的-80万就是我们要找的VaR值。

即VaR=80万

结论: